Software für das Kreditrisikomanagement

Frühzeitige Identifikation und Beurteilung von Kreditrisiken

Angesichts des Risikos zunehmender Kredithöhe und -ausfälle gilt es für Banken, risikorelevante Kreditgeschäfte rechtzeitig zu identifizieren und richtig zu steuern. Unsere Kreditrisikomanagement-Software unterstützt Finanzdienstleistungsunternehmen im Rahmen der Fiducia & GAD IT AG bei der Risikofrüherkennung, Bewertung, Steuerung und revisionssicheren Überwachung im Kreditgeschäft.

Herausforderungen des Kreditrisikomanagements

Aufgrund der gesetzlichen Mindestanforderungen an das Risikomanagement nach MaRisk ergeben sich für Banken im Kreditgeschäft folgende Herausforderungen:

-

Implementierung eines Frühwarnsystems

-

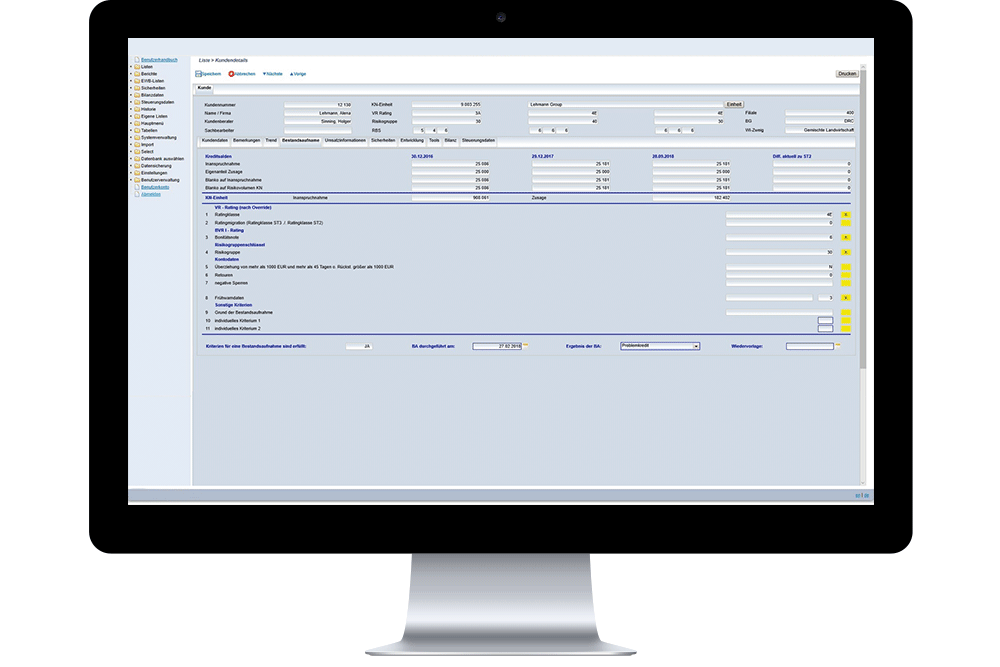

Ermittlung der Bestandsaufnahmeverpflichtung

-

Strukturierte Sicherheitenbewertung im risikorelevanten Kreditgeschäft

-

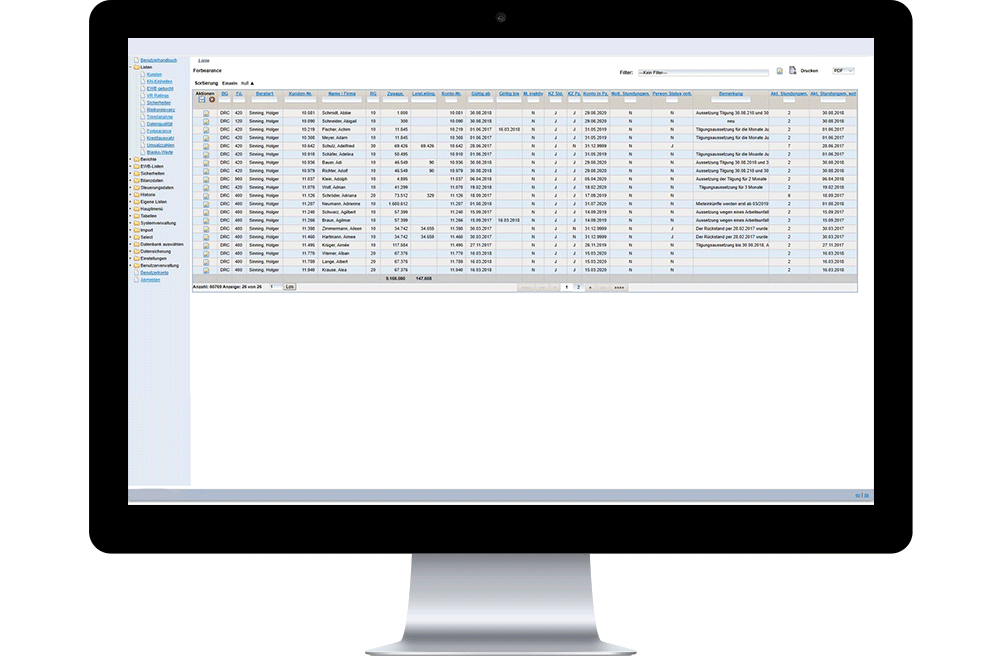

Einbindung von Forbearance-Maßnahmen in die Kreditprozesse

-

Teilung des Kreditportfolios nach risikorelevant/nicht risikorelevant

-

Unterjährige Fortschreibung der Einzelwertberichtigung (EWB)

-

Risikoerkennung durch Kreditnehmerbilanzzahlen

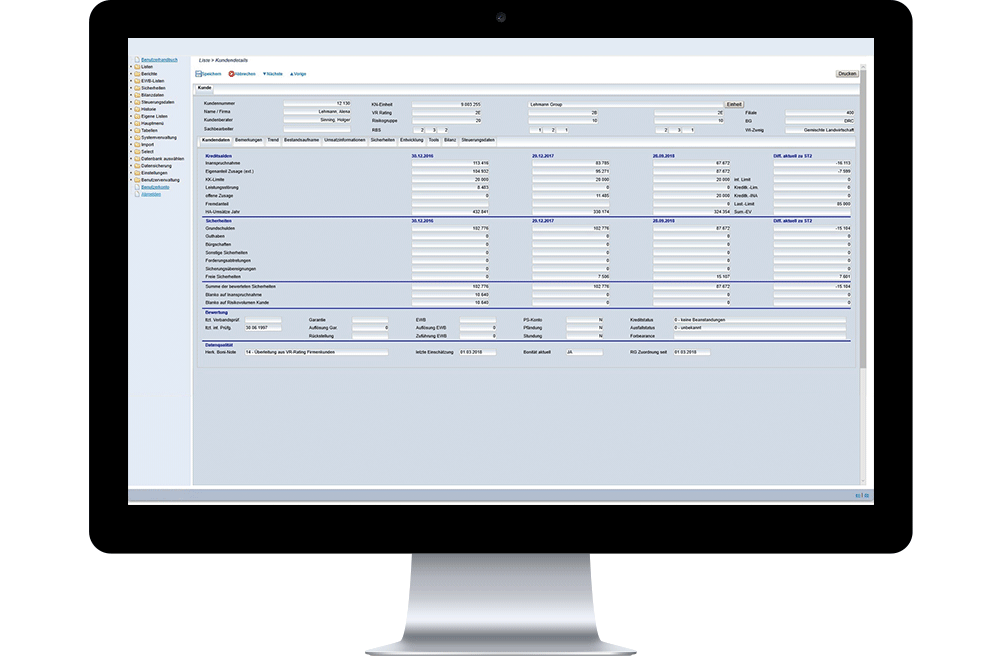

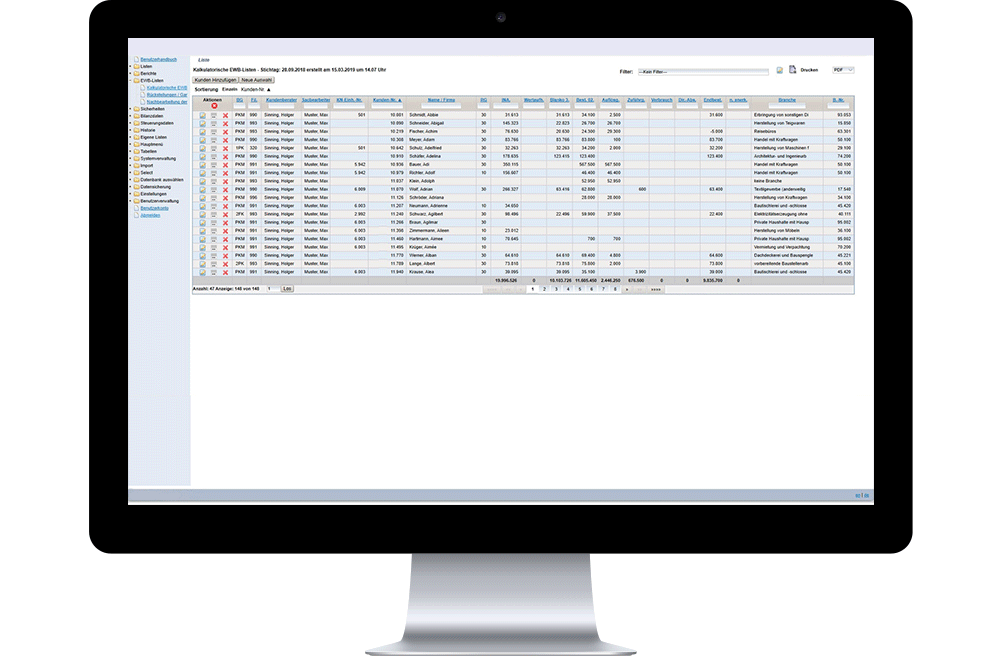

Unsere moderne, webbasierte Anwendungssoftware dient der Prozessoptimierung im Kreditrisikomanagement und erfüllt die gesetzlichen Anforderungen an MaRisk-konforme Prozesse. Eine Anforderung der MaRisk ist es, unterjährig die in der Eckwertplanung festgelegten Werte zur Abschirmung von Kreditrisiken zu überprüfen. Zu diesem Zweck ist in der Kreditrisikomanagement-Software eine kalkulatorische EWB-Liste enthalten, die monatlich mit jedem Datenimport erstellt wird. Die MaRisk gibt außerdem vor, dass Zugeständnisse zugunsten des Kreditnehmers (Forbearance) bei den Verfahren zur Früherkennung von Risiken (BTO 1.3) angemessen berücksichtigt werden müssen. Des Weiteren hilft die Webanwendung bei der Gestaltung der Reporting-Prozesse und präzisiert die Dokumentations- und Aufbewahrungspflichten nach § 25a KWG.

Leistungsmerkmale der Kreditrisikomanagement-Software

Umfassende Filtermöglichkeiten

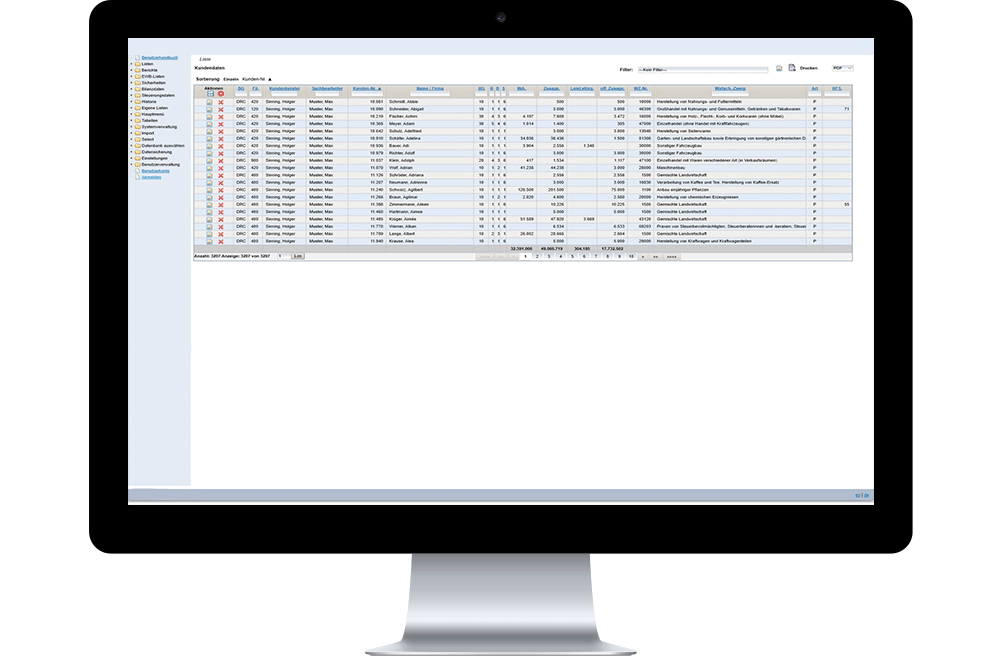

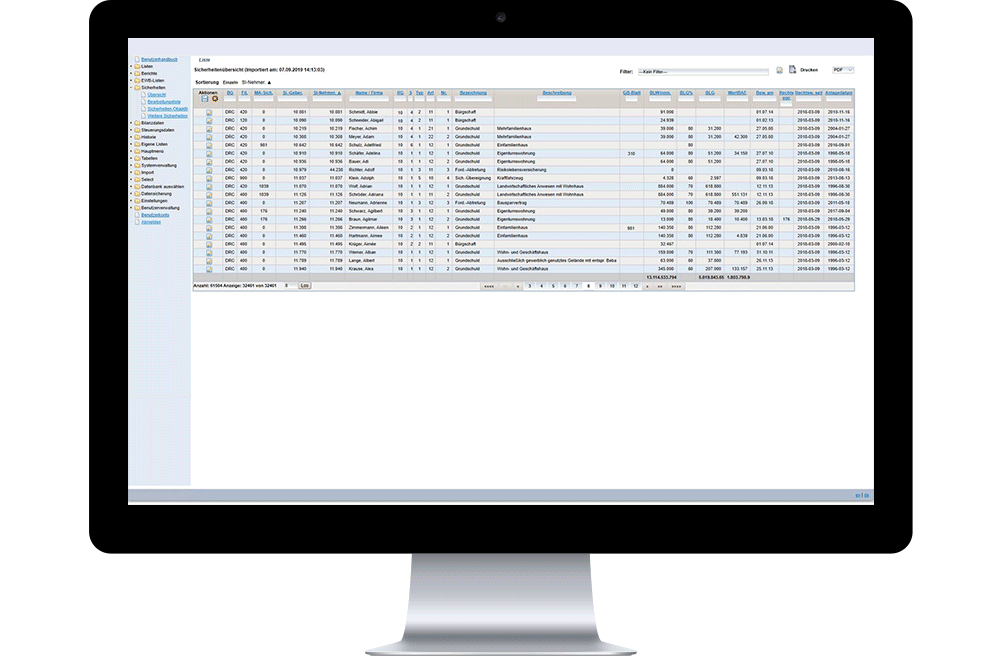

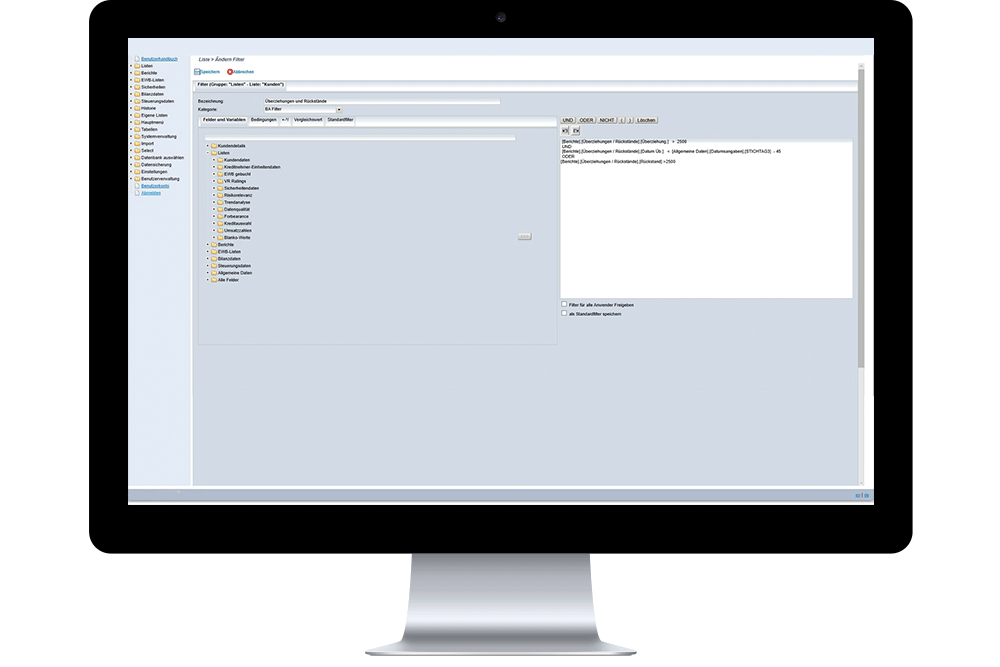

Auf Basis flexibler Filtermöglichkeiten sind umfassende Abfragen auf den kompletten Datenbestand möglich. Dadurch lassen sich bei der Kreditüberwachung einfach und schnell Kunden- und Kreditdaten-Analysen durchführen sowie verschiedene Berichte (Bestandsaufnahme, Stellungnahme, Beobachtungsliste) generieren und an die verantwortlichen Kundenberater übergeben. Mittels eigener, dynamischer Listen können Kreditüberwacher ihre Portfoliodaten für die Bestandsaufnahme nach verschiedenen Kriterien individuell festlegen.

Praxisorientiertes Workflowmanagement

Filial- oder Außendienstmitarbeiter können über Schnittstellen zu Lotus-Notes-basierten Zusatztools auf die Kreditrisikomanagement-Software zugreifen und mit den Kundendaten arbeiten. Die Versorgung der Daten wird auf Basis von Datenabfragen über Schnittstellendateien für den Import in die Datenbasis der Anwendung bereitgestellt.

Highlights

Risikofrüherkennungssystem

System zur Risikofrüherkennung für Banken zur Identifizierung, Beurteilung, Steuerung und Überwachung von Kreditrisiken.

Flexible Filtermöglichkeiten

Erstellung von Filterdefinitionen für die Auswertung des Kreditportfolios nach individuell festgelegten Merkmalen – ohne zusätzliche Kosten.

Moderne Webanwendung

Die Bedienoberfläche ist in jedem beliebigen Browser lauffähig, die Datenhaltung erfolgt in einer MySQL-Datenbank.

Eigene Listen

Banken können ihre Portfoliodaten nach individuellen Kriterien in Form von eigenen Listen erstellen und filtern.

Aufbewahrungspflichten nach § 25a KWG

Unterstützung bei der Gestaltung der Reporting-Prozesse und Präzisierung der Aufbewahrungspflichten nach § 25a KWG.

MaRisk-konform (AT 4.3.2)

Einhaltung der gesetzlichen Mindestanforderungen an das Risikomanagement nach MaRisk AT 4.3.2.

Screenshots unserer Kreditrisikomanagement-Software

Benefits

Anwender und Fachseite

- Umfassende Filtermöglichkeiten auf das komplette Kreditportfolio der Bank

- Über Schnittstellen können die Daten in den Lotus-Notes-basierten Zusatztools bereitgestellt werden

- Daten können, ohne aufwändige Einarbeitung in die komplexe Hauptanwendung, bearbeitet werden

- Dynamische Administration von Listen

- Kriterien für die Bestandsaufnahme, Stellungnahme sowie Beobachtungsliste können über Filter definiert und ausgewählt werde

IT- oder Bereichsverantwortliche

- Webanwendung, die in jedem beliebigen Browser lauffähig ist, die Datenhaltung erfolgt in einer Open Source MySQL-Datenbank ohne Lizenzkosten

- In die Anwendung integriert sind Oberflächen für die Anwendungskonfiguration sowie den Datenimport

- Einzelne Funktionalitäten, wie z.B. das monatliche Laden von Import-Daten, können automatisiert und zeitgesteuert durchgeführt werden

- Benutzerverwaltung mit integriertem Rollen- und Rechtesystem ist vorhanden

- Alle Listen und Berichte können in verschiedenen Formaten exportiert werden (Excel, CSV, PDF, HTML)

Entscheider bzw. Management

- Kreditrisiken lassen sich frühzeitig erkennen

- Gegenmaßnahmen können rechtzeitig eingeleitet und dokumentiert werden

- Kreditausfälle werden ggf. verhindert oder minimiert

- Kostengünstige Kreditrisikomanagement-Software, da nur ein einmaliger monatlicher Import der Kreditportfoliodaten in die Hauptanwendung notwendig ist und die Daten ohne weitere Kosten ausgewertet werden können

PASS Services

Welche Leistungen werden rund um die Softwarelösung angeboten?

- Voranalyse der Anforderungen, IT-Infrastruktur und vorhandener Geschäftsprozesse zur Integration der Anwendungssoftware

- Implementierung der Software mit Installation und Konfiguration

- Administrator- und Anwenderschulungen

- Prozessberatung, -leitung und -koordination

Häufige Fragen unserer Kunden

Allgemein

Es fallen monatlich Kosten für die Datenabfragen aus dem Bestandssystem an.

Die Kreditrisikomanagement-Software ist eine Webanwendung, deren Bedienoberfläche in jedem beliebigen Browser lauffähig ist. Die Datenhaltung erfolgt in einer MySQL-Datenbank. Diese muss auf einem Server installiert werden. Auf den Clients ist somit keine Installation notwendig.

Ja, die Software für das Kreditrisikomanagement beinhaltet eine Benutzerverwaltung mit integriertem Rollen- und Rechtesystem.

Die Datenversorgung erfolgt monatlich auf Basis von Abfragen aus dem Bestandssystem, die über eine Importschnittstelle in die Kreditrisikomanagement-Software importiert werden.

Die Kriterien für die Bestandsaufnahme, Stellungnahme sowie Beobachtungsliste können über Filter definiert und ausgewählt werden. Zusätzlich gibt es die Möglichkeit, durch die Erstellung von Filterdefinitionen, das Kreditportfolio nach individuell festgelegten Merkmalen auszuwerten.

Alle Listen und Berichte können in verschiedenen Formaten (z.B. Excel, CSV, PDF, HTML) exportiert werden.

Webserver-Anwendung (Portal) mit Datenbank, Dateiservice (Watcher-Dienst) für Excel- und OpenOffice Calc- Dateien sowie zwölf Zusatzmodule.

Nutzungsmodell

Bilanzsummen abhängig

Optimal geeignet für

Die Anwendungssoftware eignet für den täglichen Einsatz von jedem beliebigen Arbeitsplatz aus (Zugriffsberechtigung über Webbrowser auf den Server der Anwendung notwendig).

Art der Nutzung?

- Installation der Software auf einem Anwendungsserver sowie ggf. dem Lotus-Notes-Server

- Zugriff auf die Anwendungssoftware über einen Webbrowser

- keine lokale Installationen auf den Clients

Lizenzen

Unternehmenslizenz

Ist eine Wartung nötig?

Ja

Wartungskosten

Bilanzsummen abhängig

Ist eine Installation nötig?

Ja (1 PT)

Vorteile

- Daten liegen beim Kunden (Datenschutz)

- Server kann auf VM betrieben werden

- Kostenlose Datenbank (MySQL)

Preis

Lizenzpreis ist gestaffelt je nach Bilanzsumme