Kreditmanagement Software

Effiziente Kreditverwaltung Software für das Aktivgeschäft von Banken

Kreditprodukte sofort & flexibel konfigurieren

Die Digitalisierung erhöht auch den Druck auf den Kreditmarkt. Finanzdienstleister müssen schnell auf neue Anforderungen reagieren. Mit der Kreditmanagement Software PASS Loan Engine (PLE) kann eine Vielzahl an Finanzprodukten – vom Annuitätenkredit bis hin zum Leasingprodukt – per Assistent konfiguriert und auf Knopfdruck umgesetzt werden.

Unsere Software besteht aus zwei Teilen, einer Kreditmanagement- und Produktkonfigurator-Software. Sie bietet Banken, FinTechs und Finanzdienstleistern die komplette Abwicklung und Vertragsverwaltung von Kreditverträgen. Antragsprozesse sowie Mahn- und Forderungsmanagement können ganzheitlich bearbeitet und internationale Kreditportfolios verwaltet werden.

Die Kreditmanagement Software deckt alle typischen Parameter und Prozesse von Kreditprodukten ab und lässt sich zudem einfach und schnell um weitere individuelle, bankspezifische Parameter erweitern, vom Verkaufsprozess per API bis hin zur Abwicklung der Verträge.

Hierbei arbeitet die Prozess-Engine Workflows, Backoffice-Prozesse und regulatorische Anforderungen nach Ihren Vorgaben automatisiert ab.

Komponenten der Kreditmanagement Software

Unsere Software besteht aus einem Produktkonfigurator und einer Produktverwaltung

Produktkonfigurator

Mit dem Produktkonfigurator definieren Sie Ihre einzelnen Kreditprodukte, die Sie anbieten möchten. Hierzu steht Ihnen ein umfangreiches Repository von Funktionsbausteinen zur Verfügung, wie zum Beispiel:

- Zinsmethoden: 30/360, act/360, act/365, act/act

- Zahlungsart: vorschüssig/nachschüssig

- Zinslimitierung

- Effektiver Jahreszins

- Laufzeitengliederung (Zins und Tilgung)

- Agio/Disagio

- Ballonkredit-Restschuldfinanzierung

- Kapitalgrenzen: Ober- und Untergrenzen für den Kreditbetrag

- Konditionsmanagement

- Sondertilgung

- Prolongation

- Revolving

- Ratenintervall

- Ratenrundung

- Ratenverschiebung (Verschiebung der ersten Rate)

- Tilgungsplanberechnung: Tilgungs- und Annuitätenermittlung

- Tilgungsfreie Zeit für echte und unechte Forward-Kredite

- Valuta +/- Days: Infofeld über zeitverschobene Belastung im Tilgungsplan

- Auszahlungs-Zahlplanmodalitäten: Feiertagskalender, Verschiebung

- Auszahlungsdatum/Ratentermine

- Differenz zwischen Valuta und echter Auszahlung

- Wunschtilgung vor Angebotserstellung

- Abschlussgebühr

- Bearbeitungsgebühr

- Rückabwicklung

- Rückzahlung

- Mahnwesen

- Stundung

- Tilgungsermittlung

- Forderungsmanagement

- Verwaltung

- Verwertung

Aus mehreren Funktionsbausteinen entsteht ein interner Workflow. Werden dem Workflow Smart Agents als Steuerungskomponenten hinzugefügt oder mit externen Prozessen verknüpft, entsteht das Kreditprodukt.

PLE-fähiges Contextual Banking

Neben der Nutzung als integrierte, aber dennoch sehr flexible Kreditmanagement-Lösung, können die Funktionsbausteine, Workflows und Smart Agents auch über Webservices angesprochen werden.

- Angebotserstellung (Tilgungsplan bereitstellen)

- Angebotsannahme (Übergang des Kredites in die Marktfolge, auf Wunsch mit vollautomatischer Prüfung und Auszahlung)

- Hinterlegen von zusätzlichen Kreditadressen

- Hinterlegen/Ändern des Referenzkontos für Auszahlungen und Rateneinzug

- Ablehnung des Angebots / Abbruch der Kreditanfrage

- Abfrage der Kreditdetails

- Zinssatzänderungen

- Sondertilgungen

- Kreditrückzahlung (vollständig)

- Hinterlegen von Kredit-Sonderfeldern

- Anlage von Sicherheiten

Dies ermöglicht es Finanzdienstleistern kontextbezogene Use Cases umzusetzen, z.B. Berechnung eines Kreditangebotes oder Tilgungsplanes am Point of Sale.

Produktverwaltung

Neben der Konfiguration unterstützt die Kreditmanagement Software den kompletten Lebenszyklus eines Kreditproduktes – vom Vertrieb über Abschluss, Auszahlung, Rückzahlung, Verwaltung bis hin zum Mahnwesen und der Verwertung.

Highlights unserer Kreditmanagement Software

Dynamische Produkte

Dynamische Erzeugung neuer Kreditprodukte mit Zinsdynamik, Stufenzinsen, Floating Rates, Tilgungsdynamik, Vario-Kapital etc.

Rating & Scoring

Aktivierung der automatisierten Abfrage von Ratings oder externe Anbindung an Scorings wie z.B. SCHUFA für erzeugte Produkte möglich

Bearbeitungs-Workflows

Definition und Abbildung von Bearbeitungs- und Backoffice-Workflows sowie automatisierte Abarbeitung durch die Prozess-Engine

Vertrieb per Mobile Devices

Kreditberechnung und Angebotserstellung per Tablet und Mobilgerät vor Ort beim Kunden

Automatisiertes Monitoring der Kreditprozesse

Zyklische Prüfung der Kreditprozesse auf Veränderungen und Ausführung vordefinierter Aktionen mittels Smart Agent

Generisch erweiterbar

Schnelle und modulare Erweiterung von Parametern der Lending Engine hinsichtlich bankspezifischer Anforderungen

Alle Funktionen auf einen Blick

Funktionalität*

Standard

Extended

Executive

Auszahlungs-/ Zahlplanmodalitäten (Feiertagskalender, Verschiebung Auszahlungsdatum/ Ratentermine)

Differenz zwischen Valuta und echter Auszahlung

Abschluss- und Bearbeitungsgebühr

Gliederung der Laufzeiten (Zins und Tilgung)

Papierkorb

Tilgungsplan- berechnung

Zinsmethoden (30/360, act/360, act/365, act/act)

Agio/Disagio

Kapitalgrenzen für den Kreditbetrag

Konditionsmanagement

Versicherungsgebühren

Ankauf/ Übernahme von Kreditportfolien

Baufinanzierung (Anschlusszinssatz)

Leasing

Geld- und Kapitalmarkt: Anbindung an die Loan Engine

Berechnung eines Tilgungsplans

Dynamische Zinsanpassungen

* Neben den genannten Funktionalitäten gibt es noch weitere.

Funktionalität*

Standard

Extended

Executive

Vier-Augen-Prinzip

Effektiver Jahreszins

Historie

Basis Mahnungsprozess

Prolongation

Rückabwicklung

Verwaltung von Sicherheiten

Stundung

Versionierung von Produkten

Anwaltsdaten

Forderungsmanagement (PASS Loan Engine Forder)

manuelle/ automatische Mahnungsprozesse

* Neben den genannten Funktionalitäten gibt es noch weitere.

Funktionalität

Standard

Extended

Executive

Steuerung und Einrichtung von Prozessen, Workflows, Workouts, Offline-Tasks

Automatische Erstellung von Prüfprotokollen, Freigabeprotokollen etc.

Automatische Bestückung der elektronischen Akte

Funktionalität*

Standard

Extended

Executive

Buchungssätze/ Schablonen mit Informationen für Standard-Geschäftsfälle

Abbildung aller regulatorischen Anforderungen

Zugriff auf Kernbankendaten

Schnittstelle für Anwender zur Eingabe aller personenbezogenen und kreditantragsrelevanter Daten

Zyklische Überprüfung des Systems auf Veränderungen

Automatische Verteilung von Kreditauszahlungen, Rateneinzug usw.

Zugriff auf Bundesbankzeitreihen

Skype Online-Beratung/ Kundenidentifizierung

Ausführung vordefinierter Tasks

Nacherfassbare Workouts

Etablierung individueller Buchungssätze

Freie Wählbarkeit von Buchungscodes und Primanoten

Einsatz des Smart Agent

Anschluss an eine bestehende Personendatenbank

P2P Lending von Privatpersonen und Bank als Vermittler

* Neben den genannten Funktionalitäten gibt es noch weitere.

Welche Kreditprodukte können mit unserer Software erzeugt werden?

- Annuitätenkredit (initial vorbelegt)

- Annuitätendarlehen

- Anschaffungsdarlehen

- Baufinanzierung

- Betriebsmittelkredit

- Endfälliger Kredit

- Festkredit (initial vorbelegt)

- Investitionskredit

- Kleinkredit

- Konsumentenkredit

- Onlinekredit

- Privatdarlehen

- Privatkredit

- Ratenkredit

- Tilgungsdarlehen (initial vorbelegt)

- und viele weitere

Die Vorteile einer effizienten Kreditverwaltung

Produktverantwortliche

- Umsetzung neuer Kreditprodukte in wenigen Tagen statt Monaten (kurze Time-to-Market)

- Mehr Budget für Produktwerbung und -marketing

- Einfache Produkt- und Vermittlerverwaltung

IT-Verantwortliche

- Leichte Anbindung von Verbuchungs-, Zahlungsströmen und Meldewesen (SEPA, Target, Swift etc.) per Webservice

- API für regulatorische Anforderungen

Management

- Reduzierung operativer und personeller Kosten durch automatisierte Prozessabläufe (BPM) und Digitalisierung

- Drastische Reduktion von Softwareentwicklungs- und Produktwartungskosten (insbesondere bei Software-Providern)

- Wettbewerbsfähigkeit und Alleinstellung durch schnellere Produktanpassungen

Flexible Schnittstellen für nahtlose Systemintegration

Die Architektur der Kreditmanagement Software kann mittels diverser Schnittstellen (z.B. Webservices) schnell an andere Anwendungen und Core-Banking-Systeme (CBS) angeschlossen werden:

Marisk

Die Produktkonfigurator-Software verfügt über eine Schnittstelle zur Anbindung von Systemen zur Abbildung der Mindestanforderungen an das Risikomanagement.

SCHUFA

SCHUFA-Anfragen können im System mittels bereits erfasster Daten bereitgestellt und gestellt werden.

Zahlungsverkehr

Eine Schnittstelle für Payment-Engines ermöglicht eine automatisierte Nostro-Kontenverwaltung und SEPA-konforme Zahlungsabwicklungen inkl. Dauerauftragsverwaltung.

Konten

Die Core-Banking-Anbindung der Kreditmanagement-Software verfügt über eine Schnittstelle zur Eröffnung von Konten verschiedenster Arten und Schlüssel.

Stammdaten

Die Lending Management Software sammelt alle notwendigen Daten bei Stammanlagen, um die regulatorischen Anforderungen eines Kernbankensystems zu erfüllen.

Meldewesen

Daten aus dem Bereich CRM und Vertragsmanagement stellen die Basis, aus der Reports für das Meldewesen generiert werden.

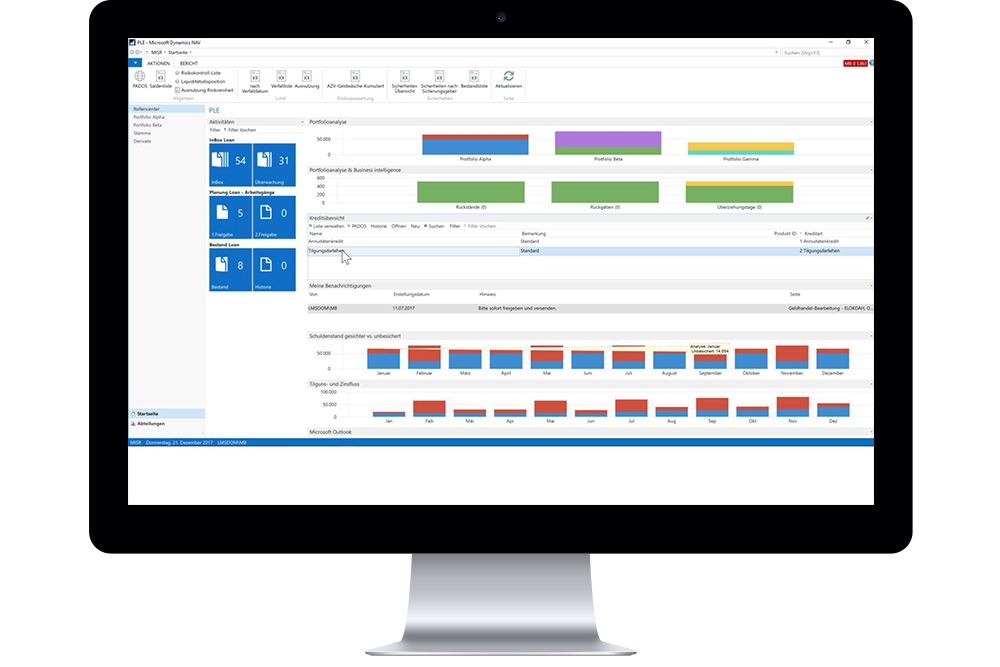

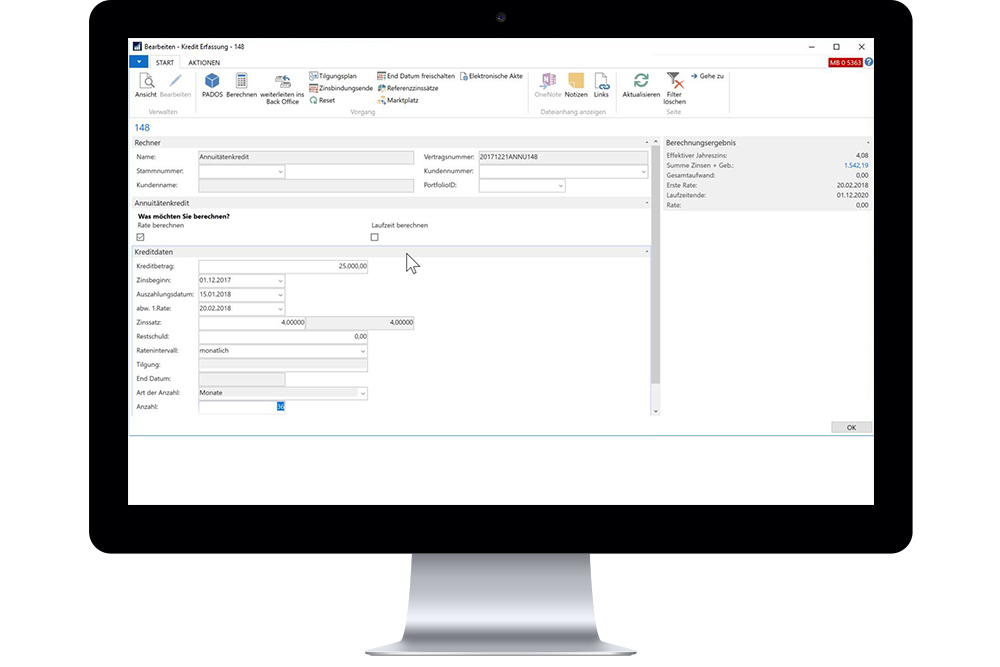

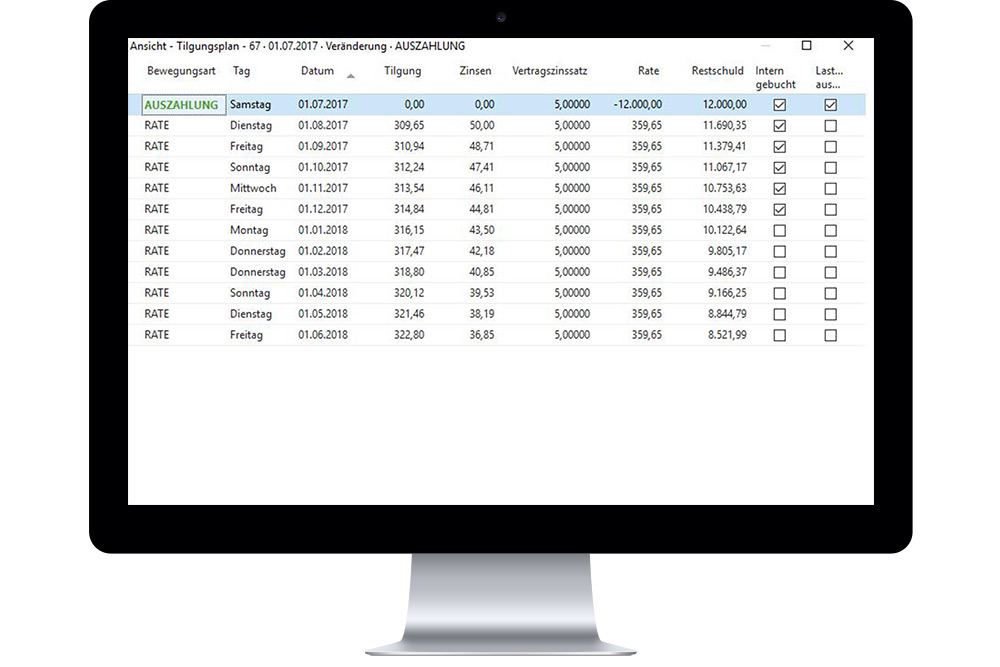

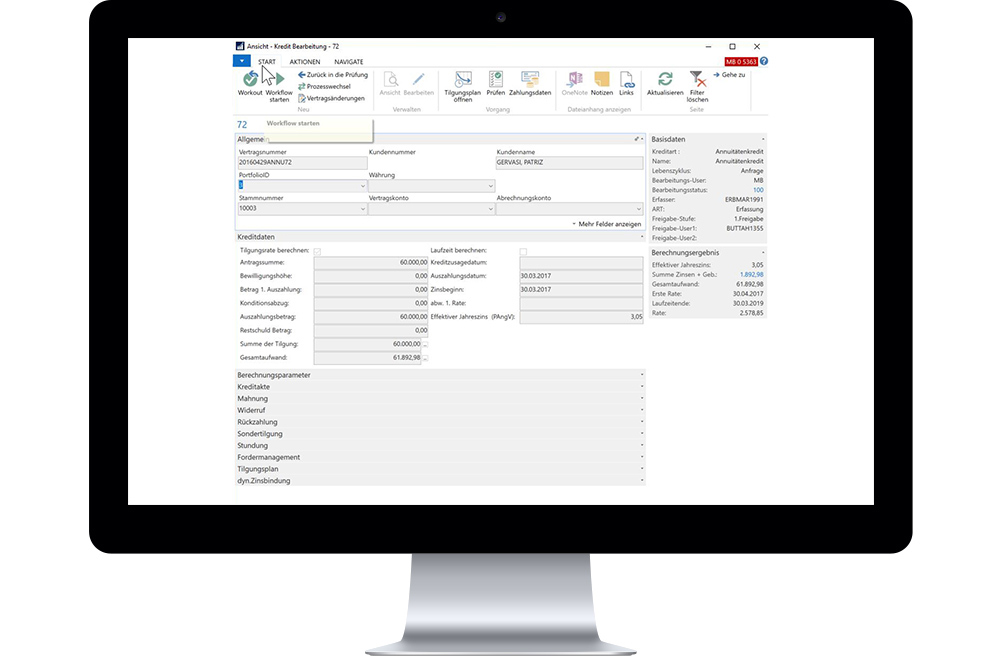

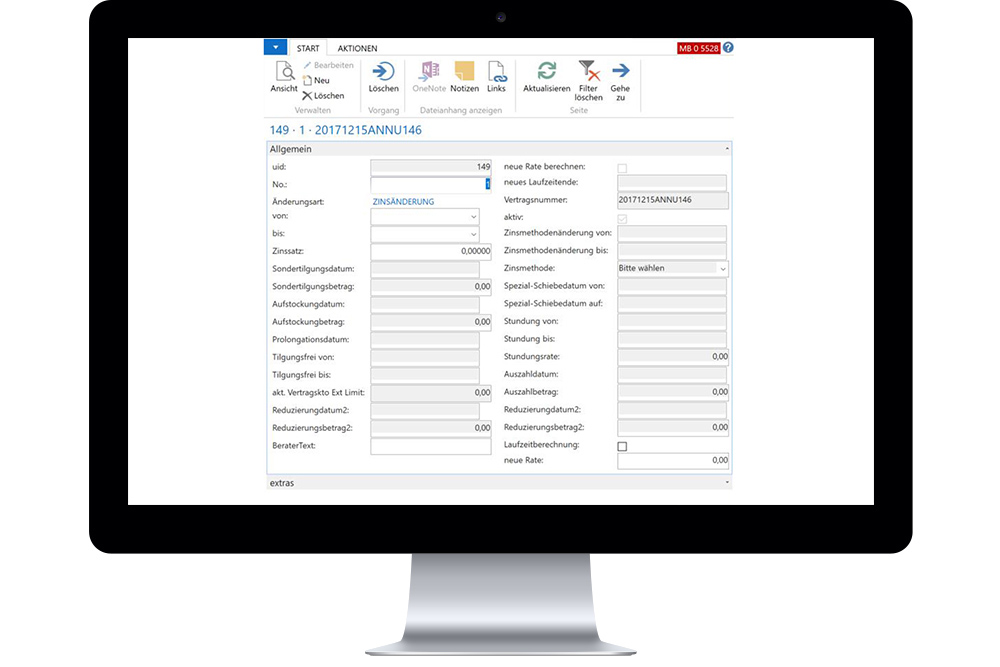

Screenshots unserer Kreditmanagement Software

Häufige Fragen unserer Kunden

Der Lending Management Software erlaubt die Erzeugung jeglicher Aktivgeschäft-Produkte und ist daher von Banken, Versicherungen, Großunternehmen, Handelsunternehmen, Factoringunternehmen, Leasingunternehmen, Finanzdienstleistern, Finanzvermittleragenturen und FinTechs einsetzbar.

Die Kreditmanagement Software ist auf Deutsch und Englisch verfügbar. Erweiterungen sind auf Anfrage möglich.

Wir unterstützen Sie gerne bei der Integration der Kreditmanagement Software und beraten Sie bzgl. Schnittstellen, APIs, Business Intelligence und Data Warehousing.

Mit unserem Kredit-Produktkonfigurator lässt sich so ziemlich jedes Kreditprodukt in den unterschiedlichsten Ausprägungen konfigurieren.